Gợi ý 4 cách tận dụng lãi suất giảm cho nhà đầu tư bất động sản

Năm 2023, lãi suất huy động ngân hàng đã trải qua những đợt giảm hiếm thấy trong lịch sử. Theo thống kê của báo Công thương ngày 29/01/2024, tính đến thời điểm hiện tại đã có hơn 30 ngân hàng giảm lãi suất huy động. Vậy lãi suất giảm ảnh hưởng như thế nào?

Thực tế, trong bối cảnh lãi suất ngân hàng giảm sốc đã tạo ra một làn sóng thay đổi trong hành vi tài chính của người tiêu dùng. Họ dần chuyển từ gửi tiết kiệm truyền thống sang các kênh đầu tư khác. Trong đó, xuống tiền cho bất động sản là chiến lược khôn ngoan của các nhà đầu tư nhằm giữ cho dòng tiền sinh lời bền vững. Dưới đây, OneHousing sẽ chia sẻ 4 cách tận dụng lãi suất giảm để chiến thắng trong cuộc đua bất động sản.

Lãi suất giảm ảnh hưởng như thế nào tới người tiêu dùng (Nguồn: Báo Công thương)

Cập nhật lãi suất huy động ngân hàng mới nhất

Kể từ đầu tháng 01/2024 cho đến nay, đã có 32 ngân hàng giảm lãi suất huy động bao gồm: KienLong Bank, LPBank, OCB, VIB, TPBank, BaoViet Bank, GPBank, Eximbank, SHB, Bac A Bank, ABBank, NCB, Viet A Bank, Vietcombank, PVCombank, Agribank, BIDV, VietinBank, VPBank, SeABank, MSB, Nam A Bank, MB, BVBank, Sacombank, SCB, HDBank, VietBank, Techcombank, OceanBank, PGBank, Saigonbank.

Trong đó, ngân hàng VietBank, HDBank, TPBank, BaoViet Bank, OCB, GPBank, SHB, VIB, Bac A Bank, VPBank, Eximbank đã 2 lần giảm lãi suất kể từ đầu tháng 1. Ngân hàng SHB, NCB đã giảm lãi suất tới 3 lần, trong khi ngân hàng Viet A Bank và KienLong Bank có 4 lần điều chỉnh giảm.

|

BIỂU LÃI SUẤT HUY ĐỘNG CAO NHẤT NGÀY 29/01/2024 |

||||||

|

NGÂN HÀNG |

1 THÁNG |

3 THÁNG |

6 THÁNG |

9 THÁNG |

12 THÁNG |

18 THÁNG |

|

CBBANK |

4,2 |

4,3 |

5,1 |

5,2 |

5,4 |

5,5 |

|

NCB |

3,9 |

4,1 |

5,05 |

5,15 |

5,5 |

6 |

|

ABBANK |

3,15 |

3,35 |

5 |

4,4 |

4,4 |

4,4 |

|

PVCOMBANK |

3,05 |

3,05 |

5 |

5 |

5,1 |

5,4 |

|

VIETBANK |

3,5 |

3,7 |

4,9 |

5 |

5,3 |

5,8 |

|

HDBANK |

3,25 |

3,25 |

4,9 |

4,7 |

5,1 |

6 |

|

BAC A BANK |

3,6 |

3,8 |

4,9 |

5 |

5,2 |

5,6 |

|

DONG A BANK |

3,9 |

3,9 |

4,9 |

5,1 |

5,4 |

5,6 |

|

NAMA BANK |

3,1 |

3,6 |

4,9 |

5,2 |

5,7 |

6,1 |

|

BVBANK |

3,65 |

3,75 |

4,85 |

5 |

5,15 |

5,55 |

|

SHB |

3,1 |

3,3 |

4,8 |

5 |

5,3 |

5,8 |

|

BAOVIETBANK |

3,5 |

3,85 |

4,8 |

4,9 |

5,3 |

5,5 |

|

VIET A BANK |

3,4 |

3,5 |

4,8 |

4,9 |

5,2 |

5,6 |

|

GPBANK |

2,9 |

3,42 |

4,75 |

4,9 |

4,95 |

5,05 |

|

SACOMBANK |

3 |

3,2 |

4,7 |

4,95 |

5,2 |

5,6 |

|

KIENLONGBANK |

3,75 |

3,75 |

4,6 |

4,8 |

4,9 |

5,4 |

|

OCB |

3 |

3,2 |

4,6 |

4,7 |

4,9 |

5,4 |

|

PGBANK |

3,1 |

3,5 |

4,5 |

4,7 |

5,2 |

5,4 |

|

EXIMBANK |

3,4 |

3,7 |

4,5 |

4,5 |

5 |

5,2 |

|

VIB |

3,2 |

3,4 |

4,5 |

4,5 |

5,2 |

|

|

VPBANK |

3,1 |

3,3 |

4,4 |

4,4 |

5,1 |

5,2 |

|

OCEANBANK |

3,1 |

3,3 |

4,4 |

4,6 |

5,1 |

5,5 |

|

LPBANK |

2,8 |

3,1 |

4,3 |

4,4 |

5,3 |

5,7 |

|

SEABANK |

3,4 |

3,6 |

4,15 |

4,3 |

4,75 |

5 |

|

TPBANK |

2,8 |

3 |

4 |

4,8 |

5 |

|

|

SAIGONBANK |

2,5 |

2,7 |

3,9 |

4,1 |

5 |

5,4 |

|

ACB |

2,9 |

3,2 |

3,9 |

4,2 |

4,8 |

|

|

MSB |

3,5 |

3,5 |

3,9 |

3,9 |

4,3 |

4,3 |

|

MB |

2,6 |

2,9 |

3,9 |

4,1 |

4,8 |

5,2 |

|

TECHCOMBANK |

2,75 |

3,15 |

3,75 |

3,8 |

4,75 |

4,75 |

|

AGRIBANK |

1,8 |

2,1 |

3,4 |

3,4 |

5 |

5 |

|

BIDV |

2 |

2,3 |

3,3 |

3,3 |

5 |

5 |

|

VIETINBANK |

1,9 |

2,2 |

3,2 |

3,2 |

5 |

5 |

|

SCB |

1,75 |

2,05 |

3,05 |

3,05 |

4,75 |

4,75 |

|

VIETCOMBANK |

1,7 |

2 |

3 |

3 |

4,7 |

4,7 |

Mặt bằng lãi suất huy động ngân hàng tháng 01/2024 (Nguồn: Báo Công Thương)

Theo các chuyên gia của Công ty Cổ phần Chứng khoán VNDirect, lãi suất huy động của ngành ngân hàng sẽ duy trì ở mức đáy trong suốt năm 2024 bởi Ngân hàng Nhà nước đặt mục tiêu duy trì môi trường lãi suất thấp để hỗ trợ phục hồi và phát triển kinh tế. Các chuyên gia VNDirect cũng nhận định: “Trong quý II/2024, Ngân hàng Nhà nước sẽ xem xét cắt giảm lãi suất điều hành thêm 0,5%, đưa lãi suất tái cấp vốn về 4%/năm, lãi suất chiết khấu về 2,5%/năm. Chúng tôi kỳ vọng trong năm 2024, lãi suất huy động kỳ hạn 12 tháng bình quân duy trì ở vùng thấp từ 4,5% - 5%/năm và lãi suất cho vay bình quân sẽ giảm thêm 0,5% - 1%/năm nhờ chi phí huy động vốn của các ngân hàng thương mại thấp”.

Ngoài ra, có nhiều yếu tố khác hỗ trợ đà giảm của lãi suất huy động như:

- Chính sách tiền tệ dịch chuyển theo xu hướng nới lỏng rõ rệt hơn thông qua các công cụ lãi suất điều hành, thị trường mở là nhân tố chính góp phần cải thiện mức độ dồi dào của thanh khoản.

- Tương quan giữa tín dụng và huy động vốn có khả năng mở rộng trở lại sau năm 2022 co hẹp mạnh mẽ. Nguyên nhân chính là do tăng trưởng tín dụng khó khăn trong bối cảnh sức cầu nền kinh tế suy yếu và rủi ro nợ xấu có chiều hướng tăng cao.

Lãi suất giảm ảnh hưởng như thế nào tới người tiêu dùng?

Việc giảm lãi suất ngân hàng không chỉ giúp kiểm soát lạm phát và thúc đẩy tăng trưởng kinh tế mà còn tác động tích cực tới người tiêu dùng:

- Thu hút đầu tư hấp dẫn hơn: Lãi suất tiền gửi thấp khiến cho việc giữ tiền trong ngân hàng trở nên kém hấp dẫn hơn. Điều này khuyến khích người tiêu dùng tìm kiếm các cơ hội đầu tư khác mang lại lợi nhuận cao hơn.

- Kích thích tiêu dùng và đầu tư: Lãi suất thấp thường đi kèm hạ thấp cả lãi suất vay, tạo điều kiện thuận lợi cho nhà đầu tư có động lực mạnh mẽ hơn để thực hiện các dự án bất động sản mới, nâng cấp cơ sở hạ tầng và cải thiện chất lượng khu đô thị. Điều này đồng nghĩa với việc mở ra cơ hội việc làm mới cho nhiều người, thúc đẩy phát triển kinh tế, tăng giá trị của bất động sản.

- Tìm kiếm lợi nhuận từ các nguồn khác: Người tiêu dùng có xu hướng chuyển từ tiết kiệm thông thường sang các kênh đầu tư khác để đảm bảo dòng tiền sinh lời bền vững. Chẳng hạn như: Kinh doanh, cổ phiếu, trái phiếu, kim loại quý hay bất động sản.

Lãi suất giảm mạnh mở ra nhiều cơ hội mới cho người dân (Nguồn: VnExpress)

Sự chuyển đổi từ tiết kiệm ngân hàng sang đầu tư bất động sản

Gửi tiết kiệm ngân hàng vốn được coi là kênh trú ẩn an toàn. Nhưng Trong bối cảnh lãi suất tiền gửi ngân hàng giảm mạnh như hiện nay, nhiều người có dòng tiền nhàn rỗi quyết định chuyển kênh giữ tiền để đầu tư bất động sản. Dưới đây là một số yếu tố tác động tới quyết định chuyển từ tiết kiệm truyền thống sang đầu tư bất động sản:

- Lợi nhuận cao hơn: Đầu tư vào bất động sản có khả năng mang lại lợi nhuận cao hơn trong thời gian dài so với gửi tiết kiệm ngân hàng. Việc sở hữu một tài sản định cư cũng tăng giá trị theo thời gian.

- Bảo vệ khỏi lạm phát: Bất động sản thường tăng giá khi lạm phát tăng, giúp bảo vệ giá trị tài sản cho nhà đầu tư.

- Thu nhập thụ động: Đầu tư vào bất động sản mang lại thu nhập thụ động từ việc cho thuê căn hộ hoặc đóng góp vào việc tái đầu tư qua thu nhập cho thuê.

- Đa dạng hóa danh mục: Đầu tư bất động sản cũng giúp tăng tính đa dạng hóa trong danh mục đầu tư của người tiêu dùng, giảm rủi ro so với việc chỉ dựa vào tiền gửi tiết kiệm ngân hàng.

Mặc dù việc chuyển từ tiết kiệm sang đầu tư bất động sản có nhiều ưu điểm, song cũng đồng thời đặt ra một số thách thức và cơ hội:

- Rủi ro tài chính: Đầu tư vào bất động sản mang lại lợi nhuận cao nhưng cũng đi kèm với rủi ro về biến động giá trị tài sản và khả năng không thể tìm mua người thuê hay mua nhà đất.

- Yêu cầu vốn đầu tư lớn: Việc đầu tư vào bất động sản đòi hỏi số vốn ban đầu lớn, là trở ngại với những người có tài chính hạn chế.

- Hiệu quả tài chính cá nhân: Người tiêu dùng cần xem xét cẩn thận trước khi chuyển hướng sang đầu tư bất động sản bởi điều này ảnh hưởng trực tiếp đến tình hình tài chính cá nhân của họ. Việc tìm hiểu thị trường, pháp lý và lập kế hoạch cẩn thận cũng như tham khảo kinh nghiệm, tư vấn của các chuyên gia, những người có kinh nghiệm sẽ giúp bạn đưa ra quyết định chính xác nhất.

- Sự cạnh tranh: Thị trường bất động sản có tính cạnh tranh cao và giá cả có thể tăng lên, ảnh hưởng đến khả năng mua của những người mới tham gia vào lĩnh vực này.

- Cần cân nhắc các yếu tố khác: Đừng chỉ vì lãi suất giảm mà chuyển hướng ngay sang đầu tư bất động sản. Bạn cần cân nhắc tới các yếu tố khác như: Mục tiêu tài chính cá nhân, thị trường bất động sản hiện tại, khả năng đối mặt với rủi ro.

Đầu tư vào lĩnh vực bất động sản đang trở nên hấp dẫn đối với nhiều người (Nguồn: Tân thời đại)

Gợi ý 4 cách tận dụng lãi suất giảm cho nhà đầu tư bất động sản

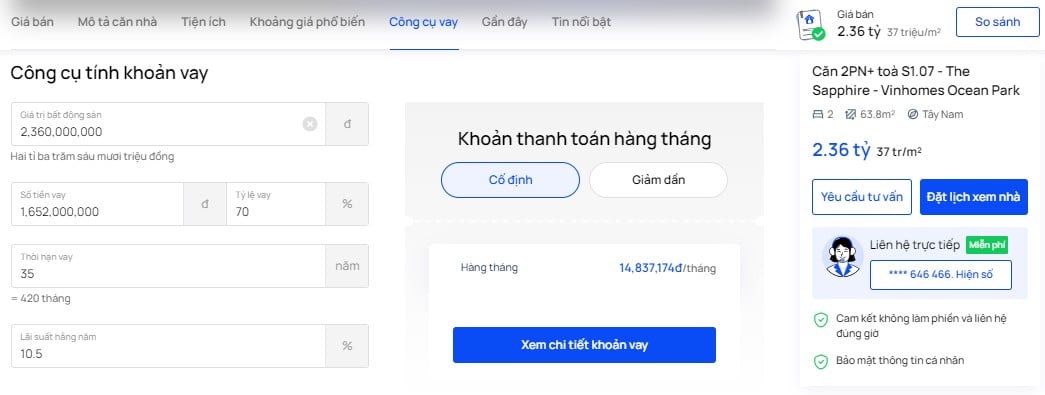

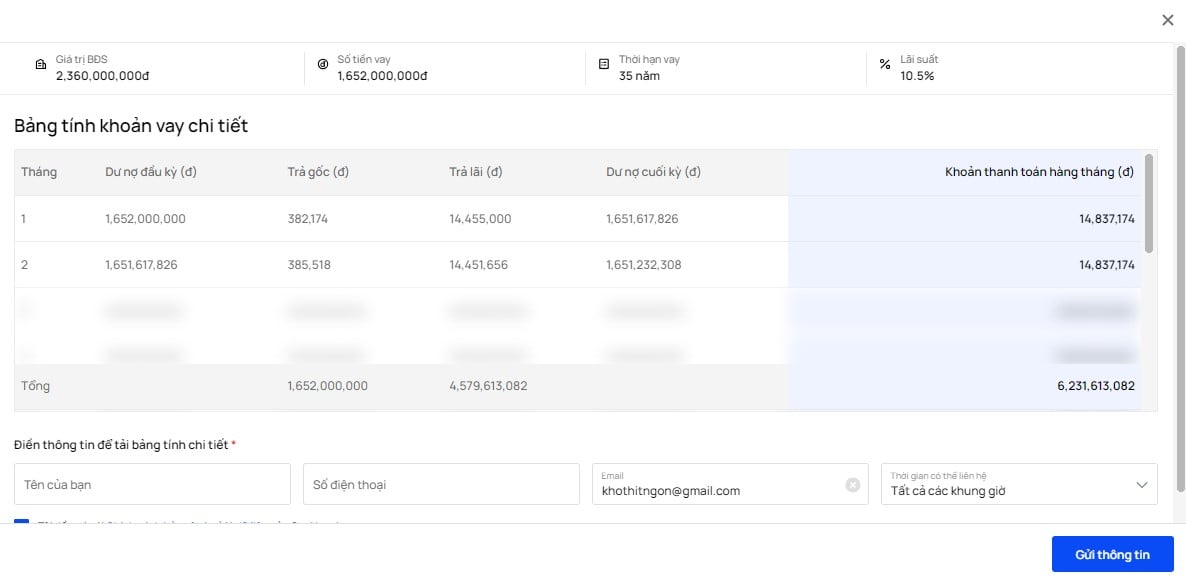

Lãi suất cố định

Lãi suất cố định là khoản vay có mức lãi suất không thay đổi trong suốt thời hạn vay. Tức là người vay sẽ trả một khoản tiền cố định hàng tháng cho ngân hàng và không bị ảnh hưởng bởi biến động của thị trường hay chính sách của nhà nước. Như vậy người vay mua nhà sẽ biết trước được số tiền phải trả mỗi tháng và dễ dàng quản lý tài chính. Đồng thời, do khóa lãi suất ở mức thấp ban đầu nên cũng không sợ tiền lãi hàng tháng tăng khi lãi suất tăng cao.

Hạn chế của loại khoản vay này là lãi suất thường cao hơn so với các khoản vay khác và người vay không được hưởng lợi khi lãi suất giảm bởi vẫn phải đóng theo mức cũ.

Người vay có thể tự tính được số tiền lãi vay cố định mua nhà hàng tháng nhờ vào công cụ tính khoản vay trên OneHousing:

Công cụ tính khoản lãi cố định hàng tháng khi vay mua nhà trên OneHousing (Nguồn: OneHousing)

Lãi suất điều chỉnh

Đây là loại khoản vay mà lãi suất thay đổi theo chu kỳ nhất định, thông thường là 6 tháng hoặc 1 năm. Lãi suất điều chỉnh được tính trên lãi suất tham chiếu của Ngân hàng Nhà nước cộng thêm % biên độ.

Ưu điểm của loại khoản vay này là khách hàng sẽ được hưởng lợi khi lãi suất giảm, lãi suất thấp hơn so với lãi suất cố định. Nhược điểm là khách hàng sẽ phải chịu rủi ro khi lãi suất tăng và không biết trước số tiền phải trả mỗi tháng.

Tái cấp vốn

Hiểu đơn giản là khách hàng vay tiền mới để trả nợ cũ, với mục đích là giảm lãi suất hay thay đổi thời hạn vay phù hợp với nhu cầu và khả năng. Tái cấp vốn sẽ giúp khách hàng tiết kiệm chi phí khi lãi suất giảm, bởi người vay phải trả ít tiền hơn cho ngân hàng.

Ưu điểm của việc tái cấp vốn khi lãi suất giảm là người vay sẽ phải trả ít tiền hơn cho ngân hàng, giảm bớt áp lực tài chính. Đặc biệt, người vay có thể tận dụng lãi suất thấp để vay thêm tiền mua nhà mới, sửa chữa nhà cũ, đầu tư vào các kênh khác.

Về nhược điểm, khách hàng sẽ phải chịu một số chi phí phát sinh như: Phí trả nợ trước hạn, phí đánh giá tài sản, phí thẩm định hồ sơ. Ngoài ra cũng cần phải thực hiện lại các thủ tục vay tiền như: Xin giấy tờ, chứng minh thu nhập, thế chấp tài sản.

Vay tiền của người khác hoặc góp vốn

Khi sử dụng nguồn vốn từ người khác hoặc góp tiền với người khác mua bất động sản sẽ giúp bạn giảm bớt áp lực tài chính bởi không phải chịu lãi suất cao. Ưu điểm là bạn sẽ có thêm nguồn vốn để mua nhà và mở rộng quan hệ hợp tác với những người có cùng mục tiêu và sở thích đầu tư. Bạn cũng chia sẻ rủi ro và lợi nhuận với người khác, tùy theo thỏa thuận 2 bên

Tuy nhiên, nhiều người cho vay tiền với mức lãi suất cao hơn so với thị trường nên người vay cần tìm hiểu kỹ thông tin và cân nhắc trước khi đưa ra quyết định. Ngoài ra, bạn cũng sẽ phải chia sẻ quyền sở hữu và quyết định với người khác (tùy theo thỏa thuận các bên). Thậm chí bạn phải đối mặt với những rắc rối pháp lý hoặc xung đột quan hệ nếu xảy ra tranh chấp.

Những cách tốt nhất để tận dụng môi trường lãi suất đang giảm hiện nay (Nguồn: VietNamNet)

Hy vọng những thông tin mà OneHousing cung cấp đã giúp bạn biết được lãi suất giảm ảnh hưởng như thế nào đến người tiêu dùng? Đồng thời vận dụng được biến động lãi suất để kiệm chi phí, mở rộng cơ hội đầu tư bất động sản, sinh lời hiệu quả.

Bài viết chỉ mang tính chất tham khảo, OneHousing không chịu trách nhiệm về những trường hợp tự ý áp dụng mà không có sự tư vấn của Pro Agent.

Xem thêm:

Đầu tư bất động sản: Động lực kích giá bất động sản phía Nam Hà Nội

Trước khi đầu tư bất động sản cần đánh giá kỹ những yếu tố nào?

.png)

:format(webp)/cdn-merchant.vinid.net/images/image_upload_1681292216_vinhomes-ocean-park-2.jpg)

:format(webp)/cdn-merchant.vinid.net/images/image_upload_1679405828_westheights.png)

:format(webp)/cdn-merchant.vinid.net/images/image_upload_1679405837_waterfront.png)

:format(webp)/cdn-merchant.vinid.net/images/image_upload_1679405844_oceanpark.png)

:format(webp)/cdn-merchant.vinid.net/images/image_upload_1679405877_timescity.png)

:format(webp)/cdn-merchant.vinid.net/images/image_upload_1679405893_smartcity.png)