Sử dụng mô hình Cánh Bướm (Butterfly Pattern) trong phân tích kĩ thuật chứng khoán

Với các nhà đầu tư chứng khoán lão luyện mô hình cánh bướm không còn xa lạ. Tuy nhiên, với những người chơi bán chuyên thì mô hình này lại tương đối mới mẻ. Bài viết dưới đây sẽ chia sẻ thông tin liên quan đến mô hình cánh bướm (Butterfly Pattern) và cách sử dụng mô hình này trong phân tích kỹ thuật chứng khoán.

Mô hình cánh bướm (Butterfly Pattern) là gì?

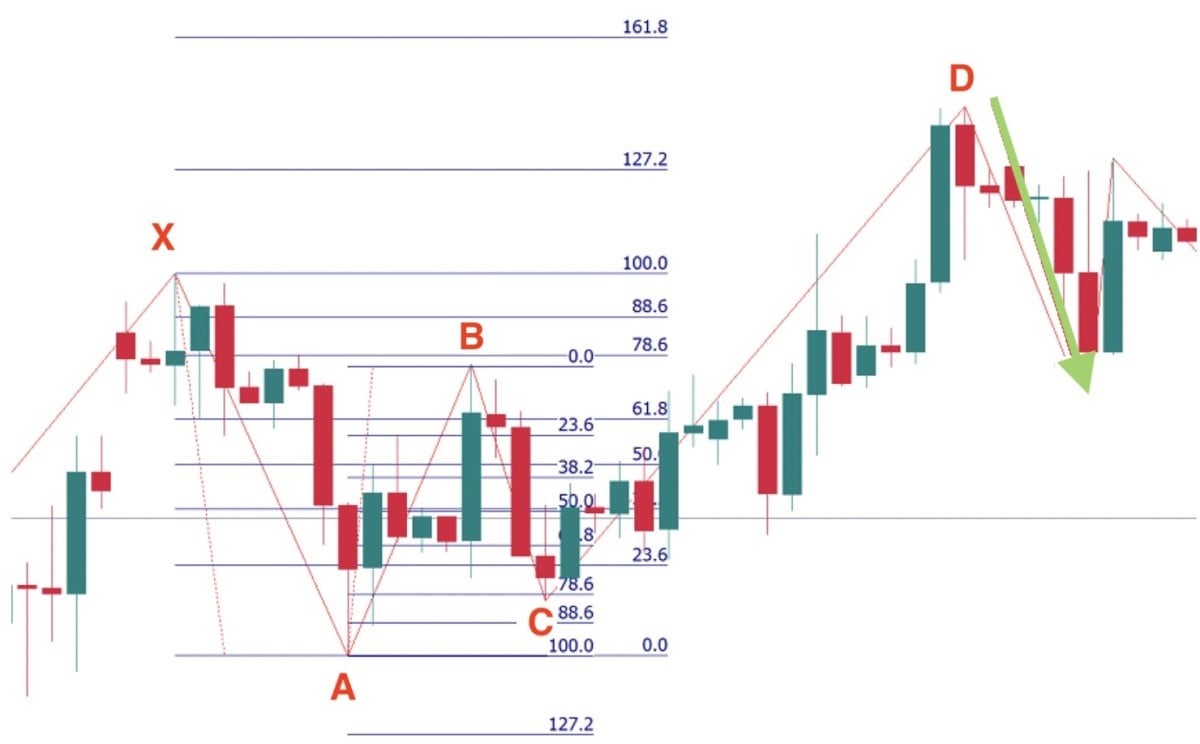

Mô hình cánh bướm (Butterfly Pattern) là biến thể của mô hình Harmonic, xuất hiện vào cuối xu hướng mở rộng giá của cổ phiếu. Mô hình cánh bướm bao gồm 5 điểm A, B, C, D, X và các đường nối các điểm với nhau tạo thành các sóng chuyển động.

Mô hình cánh bướm là mô hình được sử dụng trong phân tích kỹ thuật chứng khoán (Nguồn: Libertex)

Mô hình này được phát triển bởi Bryce Gilmore và được hoàn thiện bởi Scott Carney. Các chuyên gia về kinh tế cho rằng mô hình Cánh bướm có thể áp dụng vào nhiều thị trường tài chính khác nhau như Bitcoin, Forex...

Ngoài ra, các chuyên gia cũng nhận định sử dụng mô hình cánh bướm sẽ giúp các nhà đầu tư dễ dàng nắm được điểm kết thúc của một xu hướng cổ phiếu. Đồng thời, mô hình này còn cung cấp điểm mua hợp lý cho người chơi.

Đặc điểm của mô hình cánh bướm (Butterfly Pattern)

Do là một biến thể của mô hình Harmonic nên mô hình cánh bướm có nhiều điểm tương đồng về hình thức. Mô hình cánh bướm bao gồm 2 dạng là:

- Cánh bướm tăng giá: Cung cấp cho nhà đầu tư biết thời điểm nào nên mua cổ phiếu.

- Cánh bướm giảm giá: Giảm giá cho các nhà đầu tư nắm được thời điểm nên bán bớt cổ phiếu.

Để có thể sử dụng mô hình cánh bướm hiệu quả, các nhà đầu tư cần nắm được những đặc điểm dưới đây:

- Điểm B là mức quan trọng nhất của mô hình Cánh bướm. Tại điểm này sẽ hồi 78,6% của chân XA

- Điểm D (hay vùng đảo ngược) thể hiện giai đoạn mở rộng Fibonacci Extension 127,0% hoặc 161,8% của XA. Từ điểm D, các nhà đầu tư có thể tham gia giao dịch với điểm dừng bằng hoặc cao hơn điểm giá tại điểm D.

- Đường nối XA biểu hiện giai đoạn nến giá có thể tăng hoặc giảm sau khi kết thúc điểm D. Đường XA không quy định về tỷ lệ Fibonacci như các đường nối khác

- Đường nối AB thể hiện giá sẽ đảo chiều so với XA và thoái lui khoảng 78,6%. Đây là bước quan trọng để phân biệt mô hình Cánh bướm với các mô hình khác

- Đường nối BC thể hiện giai đoạn điều chỉnh Fibonacci Retracement của đường nối AB, từ 38,2% lên 88,6%

- Đường CD là đường mở rộng 161,8% của đường BC trong trường hợp đường BC bằng 38,2% của AB. Nếu đường BC bằng 88,6% của AB thì đường CD sẽ là Fibonacci Extension 261,8%

- Đương XD là xu hướng chung của các đoạn AB, BC, CD. Đồng thời là đoạn mở rộng của đường XA.

Mô hình cánh bướm có các loại mô hình nào?

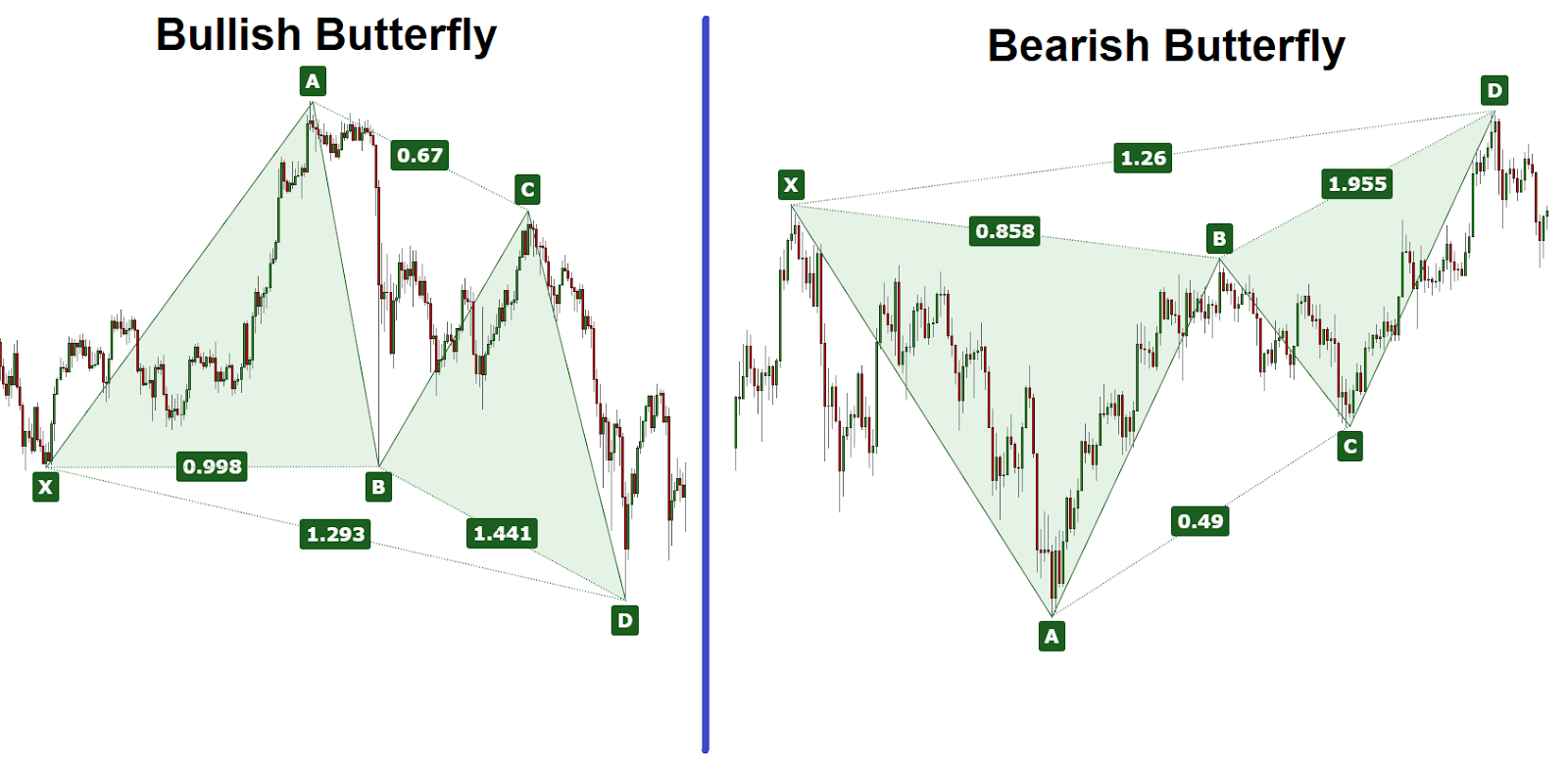

Tương tự như những mô hình được sử dụng trong phân tích kỹ thuật chứng khoán khác, mô hình cánh bướm (Butterfly Pattern) có 2 loại mô hình gồm Bullish Butterfly và Bearish Butterfly, sở hữu những sự khác biệt về hình dạng và đặc điểm.

Có 2 loại mô hình Cánh bướm (Nguồn: Bybit Learn)

Mô hình Bullish Butterfly

Bullish Butterfly là mô hình có hình dạng 2 đỉnh núi. Trong đó, núi đỉnh sau thấp hơn đỉnh trước. Diễn biến của mô hình Bullish Butterfly cụ thể như sau:

- Bắt đầu tăng giá tại đoạn XA và giảm dần về điểm B

- Từ điểm B tăng giá đến điểm C. Vào giai đoạn cuối cùng, giá giảm từ điểm C xuống điểm D

- Từ điểm D sẽ tăng vọt qua điểm X để bắt đầu xu hướng biến đổi về giá. Điểm D, đồng thời, cũng là điểm mua hợp lý cho các nhà đầu tư

Mô hình Bearish Butterfly

Nếu như Bullish Butterfly có hình dạng giống 2 đỉnh núi thì hình dạng của mô hình Bearish Butterfly lại là 2 đỉnh núi lộn ngược với đáy sau cao hơn đáy trước. Mô hình này có diễn biến cụ thể như sau:

- Đoạn XA sẽ bắt đầu giảm giá và giá tăng từ điểm A lên điểm B

- Từ điểm B giá sẽ giảm tiếp xuống điểm C. Trong giai đoạn cuối cùng, giá lại tăng từ C lên điểm D

- Tại điểm D, giá sẽ giảm sâu hơn điểm bắt đầu X. Đây cũng là điểm thể hiện vùng giá bán để các nhà đầu tư có thể chốt lời

Sử dụng mô hình cánh bướm để giao dịch như thế nào?

Cách giao dịch của mô hình cánh bướm cũng tương tự như các mô hình Harmonic khác (mô hình Gartley, mô hình con dơi, mô hình con cua,...). Khi các giai đoạn trong mô hình hoàn chỉnh cũng chính là thời điểm để các nhà đầu tư đặt lệnh. Điểm đặt lệnh sẽ luôn là điểm D.

D sẽ luôn là điểm để các nhà đầu tư đặt lệnh (Nguồn: Bybit Learn)

Sau khi đã xác định được điểm đặt lệnh, các nhà đầu tư sẽ lựa chọn điểm chốt lời hợp lý nhất. Với mô hình cánh bướm, điểm A sẽ là điểm chốt lời mang tính an toàn bởi là điểm cao nhất trong mô hình Bullish Butterfly và thấp nhất trong mô hình Bearish Butterfly. Cũng bởi là điểm chốt lời an toàn nên nhà đầu tư sẽ không thu về được lợi nhuận cao. Điểm chốt lời được cho là lý tưởng nhất là vị trí 161,8% của đoạn CD.

Tuy nhiên, để xác định cụ thể mức lợi nhuận thu về, các nhà đầu tư cần có sự đánh giá đúng về thị trường. Nếu thị trường uptrend, mức lợi nhuận thu về sẽ cao hơn. Ngược lại, nếu thị trường đang ở chiều hướng đi xuống, mức lợi nhuận mong muốn cũng cần giảm đi.

Với điểm cắt lỗ, trong mô hình Bearish Butterfly, các nhà đầu tư có thể đặt điểm cắt lỗ trên điểm D cao hơn 2-3% giá. Còn trong mô hình Bullish Butterfly, có thể đặt điểm cắt lỗ tại điểm D thấp hơn 2-3% giá.

Mặc dù là mô hình tương đối phức tạp do có sự kết hợp với tỷ lệ Fibonacci, nhưng mô hình cánh bướm lại mang lại nhiều hiệu quả trong phân tích kỹ thuật chứng khoán. Qua đó, mô hình giúp các nhà đầu tư có cái nhìn sâu sắc, chính xác đối với biến động của thị trường cổ phiếu.

Xem thêm

Đầu tư chứng khoán như thế nào khi kinh tế suy thoái?

Công ty chứng khoán và vai trò của công ty chứng khoán là gì?

.png)

:format(webp)/cdn-merchant.vinid.net/images/image_upload_1681292216_vinhomes-ocean-park-2.jpg)

:format(webp)/cdn-merchant.vinid.net/images/image_upload_1679405828_westheights.png)

:format(webp)/cdn-merchant.vinid.net/images/image_upload_1679405837_waterfront.png)

:format(webp)/cdn-merchant.vinid.net/images/image_upload_1679405844_oceanpark.png)

:format(webp)/cdn-merchant.vinid.net/images/image_upload_1679405877_timescity.png)

:format(webp)/cdn-merchant.vinid.net/images/image_upload_1679405893_smartcity.png)